Acitve Vs. Passive

펀드를 구분하는 하나의 방식으로 액티브펀드와 패시브 펀드가 있습니다. 그리고 액티브 투자, 패시브 투자라는 표현도 흔히 사용됩니다. Acitve와 Passive 두 단어가 가진 의미 그대로 액티브펀드는 종목 선정과 포트폴리오 운영에 적극적으로 매니저가 개입하는 펀드를, 패시브 펀드는 적극적인 종목 선정을 배제하고 최대한 마켓 또는 인덱스를 추종하는 수동적인 펀드를 말합니다.

액티브펀드

좀 더 구체적으로 보면 매니저가 종목선정을 통해 시장보다 더 높은 수익을 추구하는 펀드들을 액티브펀드라고 정의할 수 있습니다. 흔히 우리가 접하는 무슨 무슨 성장주 펀드, 신영마라톤 펀드, 한국밸류 무슨무슨 펀드 등은 모두 액티브펀드라고 할 수 있습니다.

매니저들이 가진 투자에 대한 전략이나 종목선정에 관한 기준은 다를 수 있지만 모든 액티브펀드 매니저들은 기본적으로 종목 선정을 통해 시장보다 더 높은 수익을 얻고자 합니다. 롱숏 전략 등을 통해 시장과 무관하게 절대적인 수익을 추구하는 헤지펀드 역시 액티브펀드로 분류할 수 있습니다.

" A stock is not just a ticker symbol or an electronic blip; it is an ownership interest in an actual business, with an underlying value that does not depend on its share price."

- Benjamin Graham -

벤저민 그레이엄이나 피터린치와 같은 가치투자의 거장들이 추구했던 투자는 이러한 액티브펀드의 가장 대표적인 투자방식입니다. 바로 기업의 가치보다 주가가 낮은 기업에 투자하는 것입니다. 그때 기업의 가치는 PBR로 대표되는 보다 정통적인 방식의 현재가치일 수도 있고 혹은 미래가치일 수도 있습니다.

패시브 펀드

반면 패시브 펀드는 이른바 '효율적 시장가설'을 바탕으로 주가와 가치 사이의 괴리를 통해 초과수익을 얻는 것은 불가능에 가깝고 시장에 대한 분산투자가 가능 좋은 투자방식이라는 믿음과 투자철학을 근거로 합니다.

KOSPI200이나 S&P를 단순 추종하는 인덱스펀드, 가장 대표적으로는 KODEX200 같은 ETF가 패시브 펀드입니다. 그리고 매니저의 주관적 판단을 최소화하고 데이터와 알고리즘을 활용한 퀀트 투자 역시 패시브 펀드의 하나입니다. 이러한 패시브펀드는 낮은 매매회전율과 운용보수가 가능합니다.

" Time is your friend; impulse is your enemy. "

- John C. Bogle -

액티브펀드와 패시브펀드의 성과 비교

일반적으로 패시브 펀드의 장기성과가 액티브펀드보다 우수하다고 알려져 있습니다. 최근에는 특히 다양한 인덱스를 추종하는 ETF가 주식 투자의 중요한 수단이 되고 그 규모도 시장 전체의 방향을 결정할 만큼 커지고 있습니다. AI의 출현이 아니더라도 펀드매니저는 이미 인기 직업이 아닙니다.

다만 단순히 전체 액티브펀드의 투자성과가 시장을 이기지 못했다는 통계적 사실이 종목 선정과 가치투자의 쓸모없음을 얘기하는 것은 아닙니다. 수많은 액티브 펀드의 포트폴리오 합은 결국 시장 전체와 유사한 결과를 가지게 되고 장기적으로는 종목교체 비용과 펀드 수수료만큼의 차이가 부각될 수밖에 없기 때문입니다. 또한 액티브펀드들 간의 높은 수익률 편차 역시 이러한 통계의 한계를 보여줍니다.

대부분의 액티브펀드의 한계는 일관성 없는 수익률과 펀드매니저의 잦은 교체, 명확하지 않은 투자전략에 있다고 보는 것이 맞습니다.

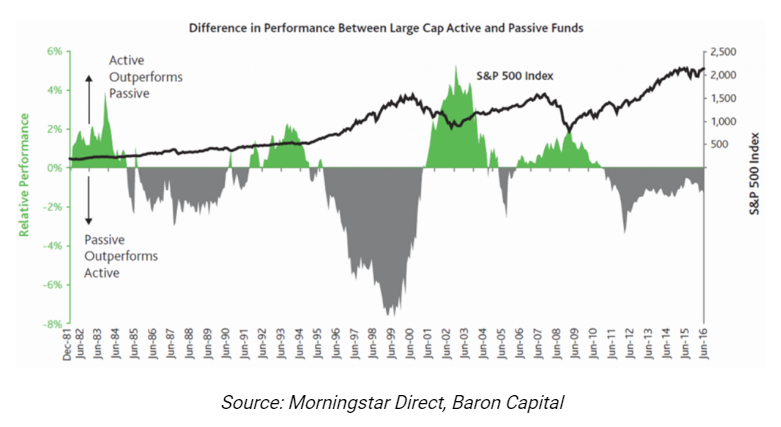

위 표는 대형주 중심의 액티브펀드와 패시브 펀드의 상대적 성과를 보여주는 자료입니다. 시장 하락 구간에서 액티브펀드가 상대적으로 성과가 뛰어나다는 분석을 다소 뒷받침해주는 것 이상의 유의미한 해석을 발견하기는 어려워 보입니다. (액티브와 패시브가 단어의 어감과는 달리 리스크의 정도와는 무관함을 알 수 있습니다.)

결국 둘 다 맞다.

워렌버핏 자신은 가장 적극적이고 성공한 투자자로 가치투자를 통한 액티브펀드의 가능성을 보여주는 대표적인 투자자이지만 한편으론 존 보글과 인덱스펀드의 열렬한 지지자이기도 합니다.

워렌버핏이 인덱스펀드를 대중들에게 추천하는 이유는 대부분의 투자자가 시장의 거듭되는 등락 가운데 자신이 선정한 종목 또는 펀드에 확신을 가지고 장기 투자하는 것이 어렵다는 사실을 알기 때문입니다.

또한 인덱스펀드의 창시자인 존 보글이 ETF 출시에 반대했다는 점 역시 투자철학의 핵심은 액티브냐 패시브냐가 아니라 장기투자를 통해 시장의 변동성을 극복할 수 있는가에 있다는 것을 보여줍니다.

존 보글은 높은 수수료를 부담할 만큼 펀드매니저의 종목 선정과 운용사의 운용 시스템에 의지할 필요가 없다고 보았고 인덱스펀드를 상장한 형태인 ETF는 너무 편한 매매를 불러일으켜 장기투자를 방해하고 시장에 대한 지속적인 근거 없는 예측과 투기를 부추긴다고 보았습니다.

시장에 대한 기대치와 위험성향을 고려한 선택이 필요

좀 더 오를 아파트가 어디일지, 가격 대비 성능이 더 좋은 TV가 어떤 것인지를 찾는 노력이 당연하고 의미 있는 것처럼 액티브한 주식투자와 가치투자를 위한 노력은 투자의 가장 중요한 전략이라고 생각합니다. 다만 그러한 노력이 늘 성공하는 것도 아니고 더 많은 기회비용을 요구하기에 투자자의 성향에 따라 패시브 투자 역시 현명한 투자의 한 방법이 될 수 있습니다.

다만 경계할 것은 자신의 이유 없는 잦은 종목 교체를 액티브 투자로 포장하거나 ETF를 통해 시장을 반복적으로 사고파는 거래를 패시브 투자로 오해하는 데 있습니다. 패시브 투자의 철학은 불필요한 수수료와 거래비용을 최소화하고 장기적인 시장 성장을 추구하는 데 있습니다.

차트와 뉴스를 통해 시장을 전망하고 매매 타이밍을 추구하면서 레버리지와 인버스를 반복하는 ETF 매매전략은 액티브 투자도 패시브 투자도 아닌 그저 욕심 많고 성급한 투기일 뿐입니다.

'투자의 기초' 카테고리의 다른 글

| 기관/외국인/개인 투자주체별 거래대금과 시장 영향력 (1) | 2021.01.24 |

|---|---|

| 자사주 매입사례와 주가 영향 (0) | 2020.12.27 |

| 미국주식 양도소득세와 배당소득세 세율과 절세 방법 (0) | 2020.10.11 |

| 미국 주식 애널리스트 컨센서스 확인방법 (해외투자 기초 2) (0) | 2020.09.23 |

| 인적분할 물적분할의 차이와 주가영향 (0) | 2020.09.16 |

댓글